日前,亚洲证券行业和金融市场协会(ASIFMA)发布重磅报告剖析复杂环境下中国资本市场面临的机遇与挑战。“随着中国走出新冠疫情,相信中国规模庞大且活力充沛的资本市场将继续转型,为国内外投资者提供更多投资机会”,ASIFMA行政总裁罗盛梅表示。

据了解,这份名为《中国资本市场:市场转型》的报告就中国资本市场转型发展给出近150条建议。其中,在关于合格境外投资者(QFI)制度方面,报告建议取消资金提前到位要求,以使得境外机构投资者可充分共享货银对付改革的益处。此外,报告还建议将全部A股纳入沪港通、深港通的备选股票池,并降低ETF通的准入标准。

据了解,ASIFMA为独立的区域性行业协会,会员由买方和卖方市场超过 170家领先金融机构组成,包括银行、资产管理人、律师事务所、市场基础设施服务提供商等。致力于促进亚洲资本市场的稳定、创新和竞争力, 为亚洲区域经济的增长提供动力。

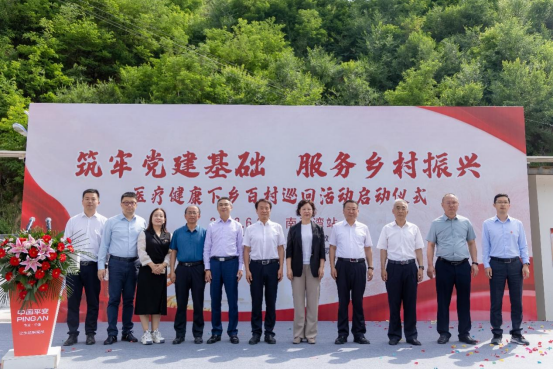

(资料图片仅供参考)

(资料图片仅供参考)

QFI、股票互联互通机制改写两地资本市场

报告指出,自2003年启动以来,QFI制度是境外投资者布局境内的重要途径。特别是最近几年,QFI制度改革后,投资范围扩充. QFI申请再度提速,吸引力进一步增强。

例如,自 2020年以来,合格境外投资者(“QFI”)制度取得了重大进展,包括取消投资额度:2020年5月7日中国人民银行和国家外汇管理局发布的《境外机构投资者境内证券期货投资资金管理规定》不再对合格境外机构投资者(“QFII”)和人民币合格境外机构投资者(“RQFII”)的境内证券投资额度设定限制;进一步放松机构准入标准;大幅拓宽投资范围; 北交所于 2021年11月开始运营:自2021年11月15日起,北交所开始运营,QFI投资者可以投资北交所上市股票,投资范围进一步扩大。

ASIFMA表示,自新规发布以来,QFI的数量得以大幅增加。中国基金报统计数据显示,截至2023年5月,中国证监会合计批准770家QFI(包括 QFII 和 RQFII)投资者,其中268家QFI投资者在2020年11月1日QFI管理新规生效后获批。

今年以来,截至5月底,有33家机构获得QFI资格,既包括境内机构境外分支,也包括综合型国际资产管理机构、做市商、量化投资机构等。来源:中国基金报记者根据中国证监会数据制表。

取消资金提前到位

进一步提升QFI吸引力

ASIFMA在报告中指出:2022年中国证监会推出、并由中证登实施的货银对付改革。货银对付(DVP)是多数国际市场普遍采用的核心交收机制,要求股票交收与现金交收同时 (或在同一天内)进行,以更好地保护交易对手方免受交收风险。

在实施货银对付之前,中证登在T日向投资者交割股票,但直到 T+1 日才完成现金交收。实施货银对付后,中证登面临的交收风险得以降低。

但是,中国A股要求交易成功交割,因此通过经纪商购买A股一般需要资金提前到位。此外,QFI投资者通常必须在T-1日将必要资金汇入境内,为开展买入交易做好准备。然而,如今随着货银对付机制得到实施以保护中证登免受交收失败的影响,机构投资者非常期待取消目前的资金事先到位要求,以便共享货银对付改革的益处。

报告建议取消资金提前到位要求,能够进一步帮助机构投资者分享货银对付改革的益处并提高资金使用效率。由于已经实施货银对付,这些对投资者的益处并不会影响中证登的交易对手方风险。

进一步拓宽沪港通、深港通股票范围

ASIFMA在报告中指出,2023年3月沪港通和深港通已经进行了一次大扩容,合资格的股票大幅增加。截至2023年6月15日,上交所上市的2263 只股票中的1268只股票(增加了674只)和深交所上市的2830只股票中的 1374只股票(增加了480只)符合沪深港通的北向交易条件。报告表示,境外投资者希望看到沪深港通的投资范围尽快扩大到所有A股,并在将来与 QFI的投资范围相近。

沪股通、深股通扩容,来源:ASIFMA报告。

此外,ASIFMA在报告中还表示,尽管将ETF纳入沪深港通投资范围为投资者进入内地和香港的ETF市场提供了新机会,但由于ETF的资格要求等原因,真正投资这些ETF的渠道仍然受限。

截至2022年底,符合沪深港通交易条件的北向ETF资产管理规模约占中国 ETF市场总量的4%。虽然符合交易条件的南向ETF资产管理规模约占香港 ETF市场总量的52%,但仅限于145只香港ETF中的较大的ETF,其中一只占总资产规模的35%。ASIFMA建议将准入标准降低,让这一机制覆盖更多的产品。

记者采访了解到,QFI和沪深港通是境外机构和个人布局境内股票市场的重要途径。两大通道不断完善提升了中国资本市场对于境外投股票资者吸引力。数据显示,2022年1月至今,尽管股票市场跌宕起伏,但是境外机构或个人持有境内股票资产总额相对稳定。(来源:中国基金报记者根据央行统计数据制表。)

香港证监会CEO梁凤仪:

研究在股票互联互通机制中引入大宗交易

6月27日,ASIFMA在年度旗舰活动“中国资本市场论坛”现场发布报告,涵盖超过140条建言的报告引起了监管和行业的广泛关注。

香港证监会CEO梁凤仪在6月27日上午发表主旨演讲呼应了报告内容,她表示,正在研究在股票互联互通机制中引入大宗交易等方式以提高效能。

据梁凤仪介绍,自股市互联互通机制在2014年开通以来,资金净流入规模相当可观,港股通净流入达到人民币2.3万亿元,而沪深股通净流入人民币1.9万亿元。现时,合资格股票占香港及内地市场股票交易超过80%。港股通方面,平均每日成交额超逾270亿港元,通讯、能源、金融、消费及信息科技行业的大型中资股受到投资者青睐。今年以来,录得最大净买入的行业为通讯、医疗健康及能源。

她同时表示:“互联互通机制的发展仍有巨大的潜力。香港证监会正致力加强互联互通机制作为主要的长远策略,从而为投资者创造价值。我们正研究在机制内引入大宗交易及其他交易方式,藉此提高效能。就跨境理财通等多项其他计划而言,我们正努力在短期内完善计划并放宽相关规定。我们亦准备增加市场上以内地资产为相关资产的衍生工具合约数目。请大家留意公布。”

梁凤仪预期,随着美元融资成本上涨和其它因素,人民币作为国际投资及储备货币的吸引力将进一步增强。近期,香港联交所推出双柜枱模式,以利便采用人民币买卖港股,而人民币过去在港股交易中的使用率一直偏低。虽然首周日均成交额较小,约为1.97亿元人民币,但这象征着一个良好的开局,有利于构建香港的生态系统、完善金融基础设施以及拓展人民币上市产品的新模式。

她说:“我们观察到,人民币流动性较高的股票的做市商做市活动正在按设计运行,买卖价差收窄至1-2个价位,而人民币股价亦紧贴港元股价。建立生态系统固然需要时间,但我们预计,一旦拥有人民币盈余的南向投资者可以通过沪深港通在人民币柜枱买卖,交易将会转趋活跃。”

李达志:捕捉中国的绿色发展机遇

香港金管局副总裁李达志(Howard Lee)6月27日下午发表主旨演讲则强调了中国低碳转型带来的巨大机遇,他阐释了香港作为全球金融中心应如何捕捉这一机遇。

图片来源:李达志发表主旨演讲,来源:ASIFMA.

他表示,下一步中国资本市场开放的重点之一是绿色金融市场。为了实现双碳战略,预计需要投入超过100万亿元人民币用于碳减排,这为全球投资者提供了重大的气候融资机会。香港要利用自身优势,抓住关键机遇。

他进一步表示,去年,在香港约280亿美元的绿色和可持续债券发行中,内地实体发行的额度占据了超过80%的份额。

香港是亚洲最大的可持续融资中心,市场份额达到三分之一。为了促进中国与世界其他地区可持续投资的进一步增长,香港带头推动了几项举措。

首先,香港是亚洲首个在2025年前要求金融部门进行与气候相关披露的市场。这使国际发行人和投资者能够在全球市场上报告可持续性影响,满足监管和投资者的需求。

其次,香港一直与相关内地机构合作,推动香港的绿色融资平台。例如,香港金管局与中国人民银行广州分行和香港交易所等合作,于2022年发布了《内地非金融企业赴香港市场发行绿色债券流程参考》,为更多内地企业在香港发行绿色债券提供操作指南。

第三,香港引入了一系列金融支持措施,包括津贴和税收优惠等,支持可持续金融发展。

最后,香港金管局正与其他监管机构和行业合作,改善数据可访问性和分析能力,并通过绿色金融培训计划和监管机构批准的知识框架培养人才。

标签: